Comprendre la Fiscalité en France : Guide Pratique pour Propriétaires, Entrepreneurs, Salariés et Locataires

Plongeons dans ce sujet essentiel pour vous aider à mieux naviguer dans la fiscalité française.

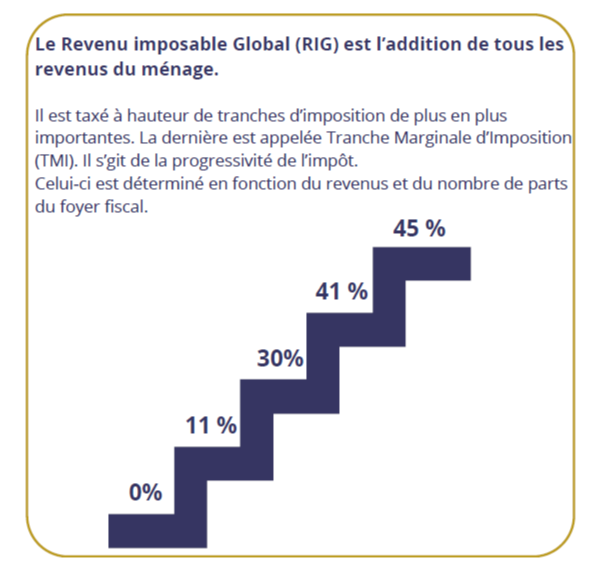

Le Barème des Impôts

L’un des aspects fondamentaux de la fiscalité française est son caractère progressif. Cela signifie que l’impôt sur le revenu est calculé selon un barème à plusieurs tranches, basé sur le revenu imposable.

Taux Marginal d’Imposition (TMI)

Le TMI représente le taux appliqué sur la dernière tranche de votre revenu imposable. Il ne s’applique pas à l’ensemble de vos revenus mais seulement à la partie se situant dans cette tranche. En 2023, voici le barème des impôts :

- Jusqu’à 11 497 € = 0%

- De 11 498 € à 29 315 € = 11%

- De 29 316 € à 83 823 € = 30%

- De 83 824 € à 180 294 € = 41 %

- Plus de 180 294 € = 45%

Si votre revenu imposable est de 50 000 €, par exemple, votre TMI est de 30 %, mais cela ne signifie pas que 30 % de vos 50 000 € seront imposés. Les calculs tiennent compte des tranches inférieures, garantissant ainsi une équité fiscale.

Les Différents Types d’Impôts

Impôt sur le Revenu

L’impôt sur le revenu est calculé en fonction de vos sources de revenus : salaires, revenus fonciers, ou autres bénéfices. Le système de prélèvement progressif garantit un juste partage entre les contribuables.

Impôt sur les Revenus Foncier

Pour les propriétaires bailleurs, les revenus fonciers sont une autre catégorie essentielle. Ils sont taxés soit selon le régime micro-foncier (revenus inférieurs à 15 000 € par an, abattement de 30 %), soit selon le régime réel. Ce dernier permet de déduire les charges comme les travaux de rénovation ou les intérêts d’emprunt.

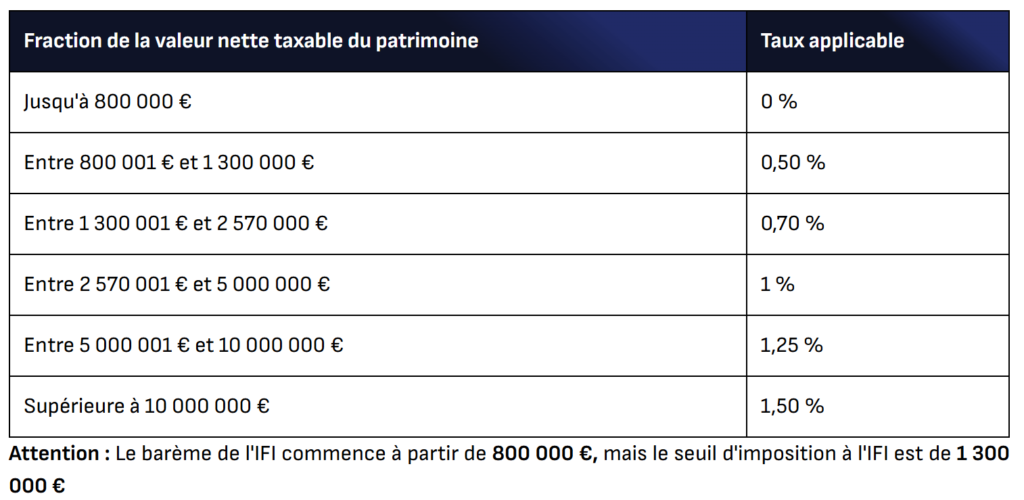

Impôt sur la Fortune Immobilière (IFI)

L’IFI s’applique aux patrimoines immobiliers nets de dettes excédant 1,3 million d’euros. Ce type d’impôt remplace l’ISF depuis 2018 et ne concerne que la part relative à l’immobilier, contrairement à son prédécesseur.

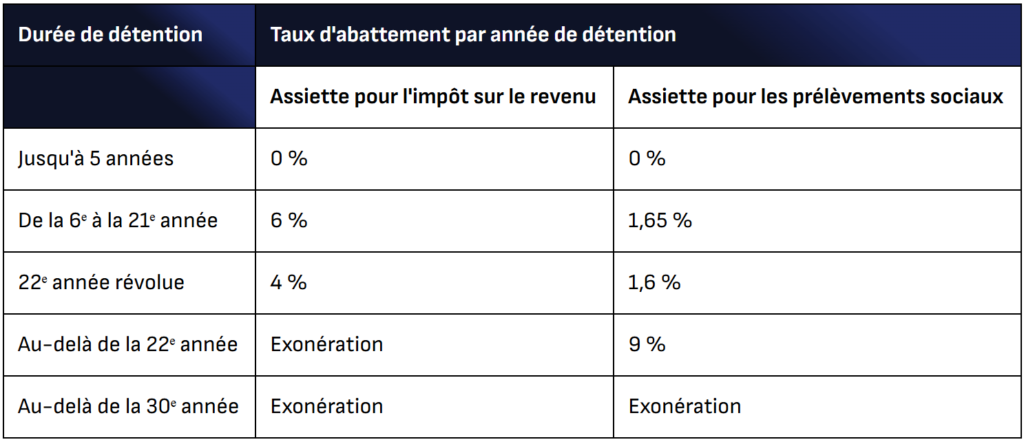

Impôt sur les Plus-Values

En cas de vente immobilière ou mobilière (actions, objets d’art, etc.), les plus-values peuvent être taxées à hauteur de 19 %, avec des prélèvements sociaux de 17,2 %. Certaines exonérations s’appliquent lorsque la vente porte sur une résidence principale ou en fonction de la durée de détention du bien.

Impôt sur les Dividendes

Pour les dividendes issus d’actions, deux options fiscales sont disponibles :

- Le prélèvement forfaitaire unique (PFU, souvent appelé flat tax) à 30 % (comprenant l’impôt sur le revenu à 12,8 % et les prélèvements sociaux à 17,2 %).

- Ou bien l’intégration des dividendes dans le barème progressif après un abattement de 40 %.

Plafond des Niches Fiscales

Les niches fiscales permettent de réduire le montant de votre impôt grâce à des dispositifs spécifiques (investissements locatifs, dons à des associations, emploi à domicile, etc.). Cependant, un plafond annuel de 10 000 € s’applique généralement.

Certains dispositifs comme l’investissement dans les DOM-COM (outre-mer) ou les SOFICA (financement dans l’industrie cinématographique) bénéficient d’un plafond supérieur pouvant atteindre 18 000 €.

Le Prélèvement à la Source

Introduit en 2019, le prélèvement à la source vise à simplifier le paiement de l’impôt sur le revenu en le rendant contemporain des revenus perçus. Désormais, l’impôt est prélevé directement sur les salaires, retraites ou revenus assimilés, permettant aux contribuables et à l’administration une gestion plus fluide.

Avantages :

- Réduction des risques d’oublis ou de retard.

- Adaptation en temps réel à vos revenus.

Cependant, des régularisations annuelles peuvent intervenir, notamment si des crédits ou réductions (comme pour un emploi à domicile) s’appliquent à votre situation.

Comment Ipatrim peut vous aider à Optimiser vos impôts ?

Naviguer dans la fiscalité française peut être complexe. C’est ici qu’Iaptrim entre en scène pour faire la différence.

Optimisation Personnalisée

Accompagnement sur Mesure

Anticipation Légale

Gain de Temps

L'essentiel, sur la fiscalité

A partir de quel montant de revenu imposable dois-je payer l'impôt sur le revenu ?

Tout revenu au-delà de 10 777 €/an est imposable en 2023, selon le barème progressif en vigueur.

Les frais professionnels sont-ils déductibles ?

Oui, si vous choisissez le régime réel, vous pouvez déduire certaines dépenses professionnelles. Le forfait par défaut est cependant un abattement de 10 %.

Le prélévement à la source évite-t-il de remplir une déclaration d'impôt ?

Non, il est obligatoire chaque année de remplir une déclaration pour effectuer une régularisation basée sur vos crédits et niches fiscales.

Qu'est-ce qu'un revenu foncier net ?

Il s’agit du revenu brut du bien immobilier (loyers perçus) après déduction des charges et des taxes.

Les plus-values mobilières sont-elles imposables ?

Oui, elles sont taxées à un taux forfaitaire (PFU) ou selon le barème progressif après abattement.